2024-02-08 09:02

‘경기 침체 영향’ 수도권 물류센터 투자 뒷걸음질

JLL, “지난해 투자 규모 3% 감소한 6.4조…올해 공급은 9% 줄어든 505만7900㎡ 예상”

지난해 수도권 물류센터 투자 규모가 세계 경기 침체 등 시황 악화의 영향을 받아 전년보다 후퇴했다.

글로벌 종합 부동산 서비스 기업 존스랑라살(JLL)코리아의 최근 보고서에 따르면 2023년 수도권 내 A급 물류센터 투자 시장 규모는 약 6조4131억원으로 전년보다 2.6% 떨어졌다. 이 중 작년 4분기 투자 규모는 약 1조1060억원으로 전분기 대비 15% 하락했다.

다만 어려운 시장 여건과 냉각된 투자 심리에도 선매입이 약정된 건들이 무난히 이행되며 투자 규모를 적정 수준 유지했다는 평가가 잇따랐다. JLL이 정의한 A급 물류센터는 연면적 3만3000㎡(1만평) 이상이면서 램프 및 자연 경사로로 전층 접안이 가능한 대형 물류센터를 뜻한다.

작년 4분기 대표적인 거래 사례로 로지스허브 인천을 들수 있다. 이 물류센터는 준공 전 선매입 건으로, 올해 2분기 준공된 이후 11월에 3080억원에 AEW로 소유권이 넘어갔다. 주로 3자물류(3PL), 전자상거래 등의 임차인이 입주해 있으며 안정화가 완료된 상태다. 이천 수정리 물류센터는 약 1500억원에 메테우스자산운용에서 마스턴투자운용으로 매각됐다. 연면적 8만1000㎡(2만4500평)의 해당 센터는 현재 다수의 3PL 업체들이 임차 중이며, 메테우스자산운용이 1200억 가량을 투자해 개발했다.

고양시 일산동구에 위치한 켄달스퀘어 일산 DC센터도 매각됐다. 켄달스퀘어자산운용과 캐나다 연기금인 CPPIB가 함께 보유하던 해당 자산을 글로벌 투자사인 누빈자산운용이 셰어딜로 인수했다. 해당 센터는 물류센터를 데이터센터로 일부 전환한 국내 첫 사례로 약 70%가 물류센터, 그리고 30%가량이 데이터센터로 운용되고 있다. 물류센터는 GS네트웍스와 쿠팡, 데이터센터는 SK브로드밴드가 각각 사용하고 있다.

투자 시장은 유동성 변동성과 자금 조달 시장에 따라 혼재된 추세를 보일 것으로 예상된다. 매각을 원하는 자산이 계속 등장하면서 2024년에는 많은 투자 기회가 있을 전망이다. 특히 우수한 입지에 있는 상온 센터 위주로 수요가 클 것으로 기대되며, 잔여임차기간이 길고 우량한 임차인을 보유한 센터에 대한 선호도가 높을 것으로 예상된다. 또한 핵심 자산을 할인된 가격에 매입할 기회를 노리는 투자자들이 많을 것으로 점쳐졌다.

투자자의 국적을 살펴보면 2023년 총 거래의 약 37% 가량이 해외 투자자였으며, 이는 4년 만에 가장 높은 수치였다. 국내 기관들의 유동성이 제한적인 상황에서 상대적으로 여유가 있는 해외 투자자들을 위주로 선별적인 거래가 발생하고 있고, 내년에도 이러한 추세가 이어질 전망이다.

JLL은 건설 시장이 얼어붙은 가운데 물류 시장에서도 프로젝트파이낸싱(PF)에 따른 유동성 우려가 더욱 높아질 수 있다고 전했다. 최근 준공 기한을 지키지 못해 시행사의 채무를 인수하는 건설사도 다수 발생할 걸로 보인다. 이러한 상황이 연쇄적으로 발생할 경우 유동성 위기로 이어질 수 있다. 대출 만기가 도래하거나 자금 조달이 필요한 자산에 대한 각별한 주의가 요구될 전망된다.

신규 공급 유입이 많았던 작년 국내 물류 부동산 시장에 수도권역 대형 물류센터는 약 65개가 준공된 걸로 파악됐다. 공급 규모로 따지면 약 505만7900㎡(약 153만평)에 이른다. 이는 코로나19 팬데믹 시기인 2021년과 2022년에 준공된 물류센터 규모를 합친 것보다 더 큰 수치였다.

JLL에 따르면 2022년 물류센터 착공 건수는 69건에 달했으나 2023년엔 13건에 불과했다. 지난해 고금리 환경과 PF시장의 경색, 건설 시장의 어려움 등이 지속되면서 연초 예상보다 다소 적은 공급량 수준을 보였다고 분석했다.

PF시장의 경색으로 건설 경기의 위축이 극심해지고 있어 공사에 차질이 생기는 현장이 상당했던 걸로 알려졌다. 그 결과 향후 공기 지연으로 책임 준공 의무를 이행하지 못하게 되며 채무인수 등의 부담을 지는 시행사들이 많아질 것으로 전망하는 분위기다.

올해도 진행 중인 건설 프로젝트가 많아 적정 수준의 공급량을 기대한다. JLL은 2023년 말 기준으로 2024년에 429만7500㎡(약 130만평)의 공급을 예상했다. 다만 계속된 시황 악재에 해당 수치가 감소할 수 있다는 다소 회의적인 의견도 내놓았다. 신규 착공이 제한적이며, 이미 건설 중인 센터의 완공 지연도 상당수 발생할 걸로 보인다.

현재 부동산 PF시장이 얼어 붙어있어 자금 조달이 어렵기에 당분간 신규 착공하는 사례가 거의 없을 걸로 점쳐지며, 공급세는 내년부터 본격 급감하며 수급 불균형이 해소될 걸로 예상된다.

대규모 A급 물류센터 공급에도 활발한 임차 활동을 바탕으로 신규 물량을 소화하면서 공실률 변동엔 큰 지장을 주지 않았다. 2023년 4분기 공실률은 지난 3분기와 비슷한 13.1% 수준을 나타냈다.

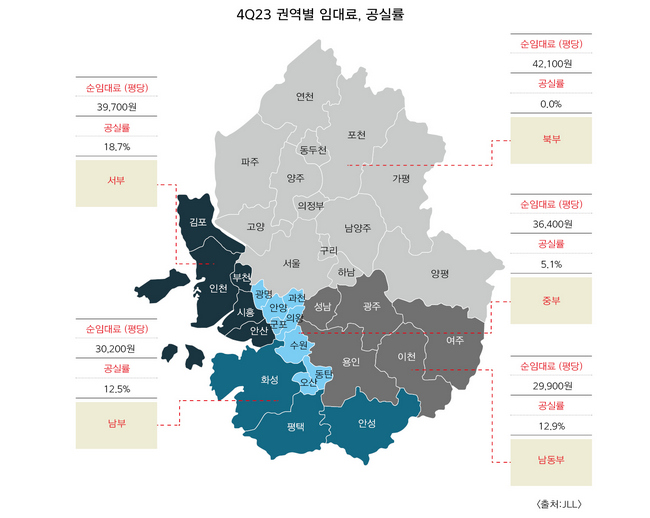

권역 별로 보면 중부 권역의 작년 4분기 공실률은 약 5.1%로 전분기 대비 270bps 상승했다. 신규 공급된 센터의 일부분이 빈 채로 시장에 소개돼 공실률을 소폭 견인했으며, 신규 센터에는 이번 분기 3PL 업체가 상당 면적을 계약했다. 북부 권역은 6분기 연속 제로 공실률을 보이고 있다. 해당 권역은 특성상 공급이 매우 제한적이었던 탓에 공실률 변동이 크지 않은 권역이다. 내년에는 4개의 센터가 신규 공급될 예정으로 북부 권역에 역대 최대의 공급이 예정돼 있다.

남부 권역의 공실률은 약 12.5% 수준으로, 지난 분기 대비 626bps 하락했다. 2023년 2분기 21%까지 상승했던 공실률이 빠르게 해소되고 있다. 남동부 권역은 약 12.9%로 지난 분기 대비 296bps 상승했다. 남동부 권역에는 기존 센터들을 위주로 대부분의 임차가 발생했으며 3PL 업체들이 가장 많은 계약을 체결하며 27만2000㎡(약 8만2272평)의 순흡수면적을 기록했다.

순흡수면적은 일정 기간 동안 시장에 새로 들어온 면적에서 퇴거한 면적을 뺀 면적을 뜻한다. 따라서 순흡수면적이 양(+)이면, 시장에 들어온 면적이 나간 면적보다 크다는 걸 의미한다.

서부 권역은 18.7%로 지난 분기 대비 137bps 하락했다.. 2022년 4분기 20%대로 올랐던 공실률이 1년만에 10%대로 내려왔다. 서부의 2023년 전체 순흡수면적은 127만9700㎡(약 38만7111평)으로 모든 권역을 통틀어 가장 많은 수준이었으며, 2023년뿐 아니라 JLL 기록 이래 단일 권역의 연간 최고 수준의 순흡수면적이기도 했다.

따라서 대출 만기가 임박한 핵심 지역의 자산을 할인된 가격에 인수하고자 하는 수요는 꾸준히 관측된다. 특별한 경우를 제외하곤 임차인 리스크가 큰 선매입보다 공사가 완료된 코어 물류센터에 대한 투자 선호도가 높게 나타날 수 있다고 분석했다.

수도권역 물류센터 임대시장은 안정화 추세

지난해 수도권역 A급 물류센터 임대 시장이 대규모 신규 공급 유입에도 견조한 임차 활동을 바탕으로 예상보다 빠르게 안정화 추세를 나타냈다.

2023년 수도권 내 A급 물류센터의 총 순흡수면적은 전년보다 2배 이상(131%) 증가한 363만6400㎡(약 110만평)으로 집계됐다. 기존의 노후화된 물류센터에서 현대화된 센터로 이전하고자 하는 양질의 자산선호(flight-to-quality) 수요 등이 강세를 보였고, 전자상거래(이커머스) 업체들의 센터 확장 등이 영향을 끼쳤다는 분석이다.

우정하 JLL 물류산업자산 서비스 본부장은 “지난해 많은 물류센터 공급에 힘입어 임차 수요도 견조한 모습을 보였다”며 “현재의 수요 추세는 내년에도 지속될 걸로 예상된다”고 말했다. 특히 인천, 김포, 안산 등 서부 권역의 순흡수면적은 127만9300㎡(약 38만7000평)으로 규모가 가장 컸고, 이어 화성, 평택, 안성 등 남부 권역이 117만200㎡(35만4000평)으로 뒤를 이었다.

< 홍광의 기자 kehong@ksg.co.kr >

많이 본 기사

- 해운업계, 양대 해양대학에 100억 지원북미항로/ 중국발 수요 급감…선사들 “운임회복 쉽지 않네”동남아항로/ ‘중국 철강 수출제한 여파’ 새해 운임 내림세한러항로/ 러 연휴로 연초 물동량 부진美 철도기업 합병 불발…규제당국 신청서 불승인한중항로/ 2년 연속 물동량 신기록…지난해 357만TEU 달성한일항로/ 공급 축소해도 화물 채우기 쉽지 않아중동항로/ 중국발 물량 꺾이자 한달새 운임 20%↓중남미항로/ ‘선사들 집화경쟁 후끈’ 운임 3년만에 1200弗 붕괴中 양푸항, 지난해 ‘컨’ 처리량 330만TEU…전년比 65%↑

- HMM, 특수화물 온라인예약 실시…“운송절차 간소화”태웅로직스, 30주년 맞아 ‘100년 기업’ 선언“어렵고 까다로운 위험물 물류 함께 고민해요”물동량 4년 연속 신기록 전망에도 운임 흐름 불투명KMI, 동서대와 해운항만 미래인재 양성 맞손선박들의 피항처 ‘거문도’ 올해의 섬 지정아프리카항로/ 물동량 호성적에도 운임 약세 이어져호주항로/ 춘절 특수 없다…해상운임 약세로 전환靑 해수비서관에 이현 前 해수부 장관 정책보좌관구주항로/ 춘절특수 실종…공급조절·운임회복으로 극복

스케줄 많이 검색한 항구

0/250

확인