2022-12-29 13:09

송년특집 기획/ 상반기까지 이어진 물류대란에 컨선사 실적 경신 레이스

물류대란 수요침체로 항만물동량 부진 본격화

한국조선, 올해도 1위 탈환 불투명

해운물류시장은 올해 상반기까지 지난해의 호황을 이어가다 하반기부터 급전직하하는 침체를 맛봤다. 반년 새 컨테이너 운임은 반 토막 났고 벌크선 운임도 30%대의 하락세를 기록했다. 다만 3분기까지의 선사 실적은 대부분 호조를 보였다. 컨테이너선사들은 기록 경신을 이어갔고 벌크선사들도 외형과 이익 모두 두 자릿수로 증가하는 호성적을 발표했다.

해운시장 상고하저 뚜렷…해운사 실적 상향곡선 유지

올해 벌크선 시장은 지난해보다 큰 폭으로 하락했다. 올해 평균(1월1일~12월19일) 벌크선 운임지수(BDI)는 1939를 기록, 지난해 평균 2943에 비해 34% 하락했다. 코로나 이전인 2019년의 1351에 비해선 여전히 44% 높은 수치이지만 지난해의 활황세가 꺼져가고 있다는 점은 아쉬운 대목이다.

지난해는 10월7일자 BDI가 2000년대 수퍼사이클 이후 최고치인 5650을 기록하는 등 최고의 시황을 과시했다. 하지만 올해 들어선 상승 동력이 크게 약화된 모습이다.

지난해 10월 5000포인트대에서 시나브로 하락해 올해 1월26일 1296까지 급락했다. 이후 다시 반등에 성공해 5월23일 연중 고점인 3369를 찍는 등 긍정적인 모습을 보였지만 다시 하방 곡선을 그리며 8월31일 올해 들어 가장 낮은 965포인트까지 내려갔다.

케이프사이즈 평균 일일용선료는 지난해 3만3301달러에서 올해 1만6092달러로 52% 급락하며 전 선형 중 가장 가파른 하락세를 보였다. 이 밖에 파나막스 평균 용선료는 지난해 2만5887달러에서 올해 2만868로 19% 떨어졌다. 수프라막스 선형 용선료는 지난해 2만6730달러에서 올해 2만2359달러로 16% 하락했다.

지난해 유사 이래 최고의 호황기를 누린 컨테이너선 시장도 올해 하반기 이후 급격한 시황 하락세를 띠었다. 올해 상하이운임지수(SCFI) 평균은 3655를 기록, 지난해 평균 3792에 견줘 4% 하락했다.

북유럽과 지중해항로 운임은 20피트 컨테이너(TEU) 기준 지난해 6119달러 6020달러에서 올해 5584달러 5734달러로 각각 9% 5% 하락한 반면 미 서안과 미 동안 운임은 40피트 컨테이너(FEU) 기준 지난해 5347달러 8434달러에서 올해 5580달러 8581달러로 각각 4% 2% 인상됐다.

연 평균 컨테이너 운임은 지난해와 큰 차이가 없지만 상반기와 하반기를 나눠 보면 상황이 많이 다르다. 올해 상반기 평균 SCFI는 4504로, 집계가 시작된 2009년 이후 가장 높은 수치를 찍었다. 하지만 하반기 평균은 2508로, 상반기 또는 지난해 하반기(4498)에 비해 44% 급락했다.

주요 항로 운임도 상반기와 하반기 사이에 두 자릿수의 하락세를 보였다. 북유럽항로 평균 운임은 상반기 6635달러에서 하반기 3372달러로 49%, 미 서안항로 평균 운임은 상반기 7892달러에서 하반기 3774달러로 52% 떨어졌다. 지난해 하반기부터 올해 상반기까지 1만달러를 웃돌던 미 동안항로 평균 운임은 하반기에 6798달러로 내려가며, 반기 기준 36%의 하락률을 보였다.

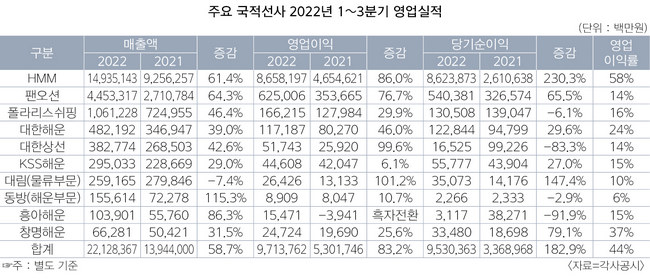

국내 해운기업들의 영업성적은 상반기 동안의 고시황이 반영되며 지난해보다 늘어났다. 대형 컨테이너선사와 벌크선사 탱크선사 모두 괄목할 만한 실적 개선을 일궜다. 1~3분기 실적을 발표한 10개 선사 모두 영업이익 성장을 거뒀고 당기순이익도 3곳을 제외하고 플러스 성장을 신고했다.

10개 선사 합산 성적은 매출액 22조1284억원, 영업이익 9조7138억원, 순이익 9조5304억원을 기록했다. 매출액과 영업이익은 각각 51% 80% 늘어났고 순이익은 2.8배 급증했다.

국내 대표 선사 HMM은 지난해에 이어 올해도 기록 달성을 이어갔다. 9개월간 61% 늘어난 14조9351억원의 매출액과 86% 늘어난 8조6582억원의 영업이익을 거뒀다. 당기순이익은 3.3배 급증한 8조6239억원이었다. 영업이익률은 지난해 50%에서 올해 58%로 확대됐다.

팬오션도 하반기 벌크선 시장 부진을 딛고 호성적을 냈다. 3분기까지 매출액 4조4533억원, 영업이익 6250억원, 순이익 5404억원을 냈다. 1년 전에 비해 외형과 이익 모두 60~70%대 성장했다. 특히 컨테이너선 부문 영업이익이 2.4배 늘어난 1112억원을 거둔 게 눈에 띈다. 컨테이너선 부문은 사상 처음으로 영업이익 1000억원 시대를 열면서 사업별 점유율을 18%로 끌어 올렸다.

브라질 발레와 맺은 장기운송계약이 주력 사업인 폴라리스쉬핑은 매출액 1조612억원, 영업이익 1662억원, 순이익 1305억원을 냈다. 지난해 창사 이래 처음으로 1조클럽에 가입한 이 선사는 올해는 3분기까지 46% 늘어난 매출액을 신고했다. 영업이익도 30% 늘어났지만 순이익은 금리 인상 여파로 감소세를 띠었다.

대한해운도 두 자릿수의 실적 성장을 신고했다. 같은 기간 매출액은 39% 늘어난 4822억원, 영업이익과 순이익은 각각 46% 30% 늘어난 1172억원 1228억원을 거뒀다. 영업이익률은 HMM 창명해운에 이어 세 번째인 24%를 기록했다.

대한해운 자회사인 대한상선도 큰 폭의 성장세를 시현했다. 매출액은 43% 성장한 3828억원, 영업이익은 2배 급증한 517억원을 각각 일궜다. 다만 순이익은 금융원가가 39% 늘어나면서 83% 감소한 165억원에 그쳤다.

가스선 전문 해운사인 KSS해운은 매출액 2950억원, 영업이익 446억원, 순이익 558억원을 거뒀다. 매출액과 순이익은 각각 29% 27% 늘어났고 영업이익은 6% 증가했다. 지난해부터 올해 8월까지 신조한 초대형 가스운반선(VLGC) 6척이 운항에 들어가면서 이 회사 영업 실적도 상승세가 이어지고 있다. 석유화학제품 전문 운송선사인 대림은 외형은 뒷걸음질 쳤지만 영업이익과 순이익은 모두 2배 이상 늘어나는 내실 경영을 했다.

대림의 물류부문 영업이익과 순이익은 각각 264억원 351억원으로, 1년 전에 비해 2배 2.5배 폭증했다. 반면 매출액은 지난해 2798억원에서 올해 2592억원으로 7% 감소했다. 지난해 해운 부문에서 두 자릿수의 실적 감소를 맛봤던 동방은 올해는 외형이 2배 이상 늘어나는 호성적을 거뒀다. 매출액은 지난해 723억원에서 올해 1556억원으로 2.1배 급증했고 영업이익도 11% 늘어난 89억원으로, 두 자릿수 성장을 달성했다. 반면 순이익은 3% 감소한 23억원에 머물렀다.

흥아해운은 올해 반등에 성공하며 장금상선 계열사 편입의 시너지를 냈다. 이 선사의 9개월간 실적은 매출액 1039억원, 영업이익 155억원, 순이익 31억원을 기록했다. 매출액은 86% 급증했고 영업이익은 지난해 39억원 적자에서 흑자 전환했다. 순이익은 92% 감소한 31억원이었다. 순이익도 지난해 인수 대금 1020억원 유입 효과를 고려하면 흑자 전환한 셈이다.

올해 SM그룹 계열사로 편입된 창명해운은 3분기까지 매출액 663억원, 영업이익 247억원, 순이익 335억원을 냈다. 매출액은 31%, 영업이익은 26%, 순이익은 79% 확대됐다. 영업이익률은 HMM에 이어 두 번째로 높은 37%을 기록했다.

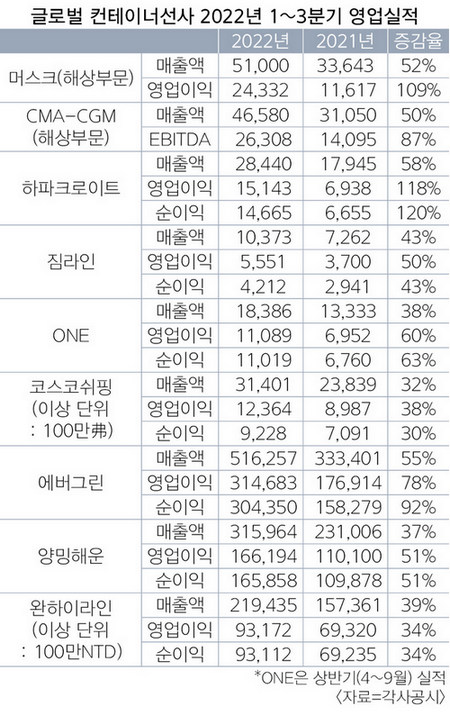

공급망 혼란 장기화에 컨선사들 올해 실적도 ‘高高高’

글로벌 컨테이너선사들은 올 한 해 사상 초유의 호황에 힘입어 수조원의 영업이익을 일제히 신고하며 상승가도를 달렸다. 2년 넘게 진행되고 있는 글로벌 공급망 혼란으로 컨테이너 운임이 역대 최고치로 치솟으면서 선사들은 시장 전망치를 웃도는 성적표를 받아들었다.

에버그린은 9개월 누계 영업이익이 전년 대비 78% 증가한 3146억8300만대만달러(약 13조3000억원)를 거뒀다고 밝혔다. 양밍해운의 영업이익도 지난해 1101억대만달러에서 올해 1661억9400만대만달러(약 7조원)로 51% 신장했다. 완하이라인 역시 34% 개선된 931억7200만대만달러(약 4조원)의 이익을 신고했다.

같은 기간 중국 코스코는 영업이익 123억6400만달러(약 16조원), 순이익 92억2800만달러(약 12조원)를 각각 냈다. 1년 전에 비해 영업이익과 순이익 모두 30%를 웃도는 증가율을 보였다. 일본 3대 해운사(NYK MOL 케이라인)의 정기선 부문 통합법인인 오션네트워크익스프레스(ONE)의 2022 회계연도 상반기(4~9월) 영업이익은 지난해 69억5200만달러에서 60% 급증한 110억8900만달러(약 14조4000억원)를 달성했다.

유럽에 본사를 둔 컨테이너선사들의 수익성도 크게 개선됐다. 덴마크 머스크는 해상운송 사업부문에서 올해 9개월간 매출액 510억달러(약 66조원), 영업이익 243억3200만달러(약 31조5000억원)를 각각 거뒀다. 전년에 견줘 매출액은 336억4300만달러에서 52% 증가했으며, 영업이익은 116억1700만달러에서 110% 개선됐다.

같은 기간 프랑스 CMA CGM의 해운사업부문 실적은 EBITDA(이자·세금·상각 전 이익) 263억800만달러(약 34조2000억원)를 거뒀다. 전년 140억9500만달러에서 87% 증가했다. 독일 하파크로이트는 3분기까지 영업이익은 151억4300만달러(약 19조6000억원)로 전년 69억3800만달러 대비 118% 증가했다고 밝혔다. 이스라엘 짐라인의 올해 9개월간 영업이익은 55억5100만달러(약 7조2000억원)로 1년 전의 37억달러에 견줘 50% 증가했다.

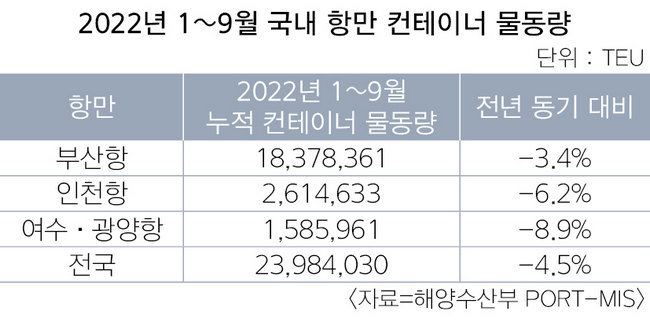

‘대형악재 한가득’ 국내항만 물동량 뒷걸음질

사상 초유의 공급망 불확실성에 국내 항만 컨테이너 물동량 처리 실적은 후진 행보를 이어갔다. 코로나19 팬데믹을 더해 우크라이나 사태, 중국 제로코로나 정책 등이 실적 악화에 영향을 끼쳤다. 설상가상으로 3분기엔 기준금리를 한번에 0.75%포인트 인상하는 미국의 4연속 빅스텝 등 글로벌 긴축 상황까지 발생하면서 경기 침체에 따른 수요 부진 장기화가 항만 시장을 어지럽혔다.

올해 1~10월 우리나라 전국 항만에서 처리된 컨테이너 화물은 전년 동기 대비 4.5% 감소한 2398만4030TEU를 기록했다. 수출입과 환적 물동량 모두 하락했다. 수출입 물량은 4.7% 떨어진 1366만7553TEU로 집계됐다. 이 중 수출과 수입은 각각 684만3720TEU 682만3834TEU로 4.3% 5.1% 후퇴했다. 환적도 4.4% 부진한 1014만6004TEU를 냈다.

항만별로 부산항의 1~10월 누계 물동량은 1년 전 같은 시기와 견줘 3.4% 하락한 1837만8361TEU를 기록했다. 수출입과 환적은 각각 857만4688TEU 980만2683TEU로 1.9% 4.8% 줄어들었다. 우크라이나 사태 장기화 등 대외 악재에 중국, 러시아 등 인근 교역국과의 물동량이 부진한 탓에 3분기 8.0% 역신장한 286만TEU를 기록했다.

그간 물동량 고공행진을 이어왔던 인천항은 올해 부진했다. 환적 물량 강세에도 홍콩 대만 인도 등과의 교역량 부진이 뼈아팠다. 다만 환적의 경우 동남아 신규항로 개설에 힘입어 중국과 아세안 국가의 물동량이 증가했다. 베트남, 태국, 말레이시아 등 세 개의 동남아 국가는 전년보다 2배 이상 물동량이 늘어났다. 인천항은 전년 동기 대비 6.2% 역신장한 261만4633TEU로 집계됐다. 수출입과 환적은 희비가 교차했다. 수출입은 255만4116TEU로 6.6% 감소한 반면 환적은 5만9772TEU로 29.9% 증가했다.

광양항은 올해도 물동량 악화일로를 걸었다. 광양항의 1~10월 누계 물동량은 8.9% 줄어든 158만5961TEU를 나타냈다. 수출입 물량은 133만1842TEU를 기록, 10.6% 역신장한 반면 환적은 24만5906TEU를 내며 0.3% 올랐다. 광양항은 올해 초 상하이 등 인근 항만의 대체 기항지 역할을 소화내며 1분기 국내 주요항 중 유일하게 물량 강세를 띠었다. 다만 2분기부터 본격 추락하기 시작했더니, 3분기엔 수출입과 환적 물량이 각각 37만5000TEU(-15.5%) 5만6000TEU(-30.4%)로 모두 두자릿수 감소세를 보이며 유독 부진했다. 지난 6월 아시아 정기 항로 서비스가 1개 축소되면서 베트남 물동량이 2배 가까이 감소한 게 영향을 끼쳤다.

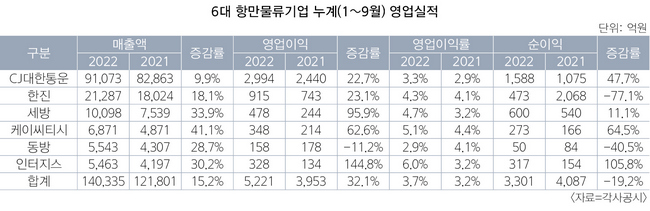

항만물류기업 빅6, 외형·영업이익 두자릿수 성장

국내 항만물류기업들이 해운 호황 막차에 편승하면서 외형이 더 커졌다. 국내 주요 6개 항만물류사의 전체 누계(1~9월) 매출액과 영업이익은 전년 동기 대비 두자릿수 증가폭을 보였다. 다만 순이익은 차입금에 대한 이자비용 증가와 외화 관련 손실 등으로 역신장했다. 각사 전자공시에 따르면 CJ대한통운 한진 세방 케이씨티시 동방 인터지스 등 6개사는 올해 1~9월 누계 매출액 14조335억원, 영업이익 5221억원, 순이익 3301억원을 합작했다.

매출액과 영업이익은 1년 전 같은 시기와 견줘 15.2% 32.1% 늘어났고 순이익은 19.2% 후퇴했다. 6대 항만물류기업의 1~9월 누계 평균 영업이익률은 3.7%로 전년보다 0.5%p(포인트) 상승했다. CJ대한통운 한진 세방 케이씨티시 인터지스 등 5개사의 영업이익률은 각각 3.3% 4.3% 4.7% 5.1% 6.0%로 전년 동기 대비 0.4%p 0.2%p 1.5%p 0.7%p 2.8%p 증가했다. 반면 동방은 1.2%p 하락한 2.9%의 영업이익률에 머물렀다.

CJ대한통운과 한진은 택배사업·전자상거래(이커머스)·글로벌사업 성장세에 힘입어 몸집을 키웠다. CJ대한통운은 올해 1분기 택배노조 파업 영향에도 택배단가 인상과 원가절감 등 운영 효율성을 꾀하면서 외형과 이익이 모두 동반성장했다. 이후 코로나19 재확산 추세에 따라 택배와 전자상거래 물량이 계속 늘어났고 미국 인도 베트남 등 주요국의 신규 영업 확대에 따라 호성적을 거뒀다.

CJ대한통운은 올해 1~9월 누계 매출액 9조1073억원, 영업이익 2994억원, 순이익 1588억원을 기록, 전년 동기 대비 각각 9.9% 22.7% 47.7% 성장했다. 한진도 택배, 전자상거래 등 핵심사업 역량을 키워나가면서 외형 확장을 일궜다. 또한 렌터카 등 비주류 부실사업을 정리하고 유휴 부지를 매각하는 등 경영효율화를 지속 추진하면서 수익성 개선에 힘썼다.

한진의 누계 매출액과 영업이익은 각가 2조1287억원 915억원으로 18.1% 23.1% 늘어났다. 반면 순이익은 473억원으로 77.1% 줄어들었다. 3분기 쿠팡 물량 이탈 여파로 주력인 택배 사업이 부진하면서 수익성이 악화된 게 뼈아팠다.

세방은 올해도 전기차 수요 급증에 따른 자회사 세방리튬베터리의 성장세에 힘입어 흑자행진을 이어갔다. 세방의 누계 매출액은 1조98억원으로 전년 같은 시기보다 33.9% 증가했다. 영업이익과 순이익도 각각 478억원 600억원으로 95.9% 11.1% 올랐다. 전기차 배터리팩 판매와 더불어 북미 사업 확장 발판을 마련할 세방USA홀딩스 신규 설립 등으로 실적 호조를 이어갈 것이란 전망이 잇따랐다.

동방은 국내 항만물류기업 6개사 중 유일하게 수익성 개선에 실패했다. 동방의 누계 매출액은 28.7% 상승한 5543억원을 기록한 반면 영업이익과 순이익은 11.2% 40.5% 하락한 158억원 50억원으로 집계됐다. 케이씨티시와 인터지스도 외형과 이익이 모두 두자릿수 증가세를 보이며 괄목할 만한 성과를 냈다.

특히 동국제강의 물류 자회사인 인터지스는 수익성이 작년보다 2배 이상 개선되며 국내 주요 항만물류 6개사 중 가장 높았다. 인터지스의 누계 매출액은 5463억원(30.2%)을 기록, 영업이익과 순이익은 각각 2배 이상씩 급등한 328억원(144.8%), 317억원(105.8%)으로 집계됐다. 케이씨티시는 누계 매출액 6871억원(41.1%). 영업이익 348억원(62.6%). 순이익 273억원(64.5%)의 호성적을 냈다.

한국조선이 지난해에 이어 올해도 세계 1위 자리를 중국에 내줄 것으로 보인다. 다만 지난해와 마찬가지로 부가가치가 높은 액화천연가스(LNG) 운반선과 대형컨테이너선 등을 중심으로 수익성을 고려한 선별 수주에 나서면서 질적으로는 중국조선에 뒤지지 않는다는 평가가 나온다.

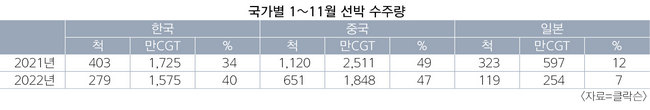

영국 클락슨에 따르면 올해 1~11월 국가별 수주실적은 중국이 우리나라를 앞서고 있는 것으로 파악됐다. 중국이 1848만CGT(수정환산톤수)로 한국 1575만CGT, 일본 254만CGT에 앞서 세계 1위를 차지했다. 1~11월 글로벌 발주량은 3911만CGT를 기록, 전년 동기 5102만CGT 대비 23% 줄었다. 우리나라는 전년 1725만CGT 대비 9%, 중국은 2511만CGT 대비 26% 감소한 실적을 각각 거뒀다.

일본의 수주량 역시 전년 597만CGT에서 57% 급감했다. 수주 점유율은 중국이 47%, 우리나라가 40%를 각각 나눠 가졌다. 일본은 6%에 그쳤다. 1~2위 수주량 차이가 300만CGT에 달해 올해도 한국조선이 중국에 세계 1위 넘겨줄 것으로 보인다.

대형조선사들의 영업실적은 희비가 엇갈렸다. 한국조선해양은 액화천연가스(LNG) 운반선 수주 증가에 힘입어 올해 3분기 외형과 내실을 모두 챙겼다. 한국조선해양은 3분기 연결기준 매출액 4조2644억원, 영업이익 1888억원, 순이익 3159억원을 각각 기록했다. 1년 전에 견줘 영업이익과 순이익은 각각 33% 64% 신장했다. 매출액은 1년 전의 3조5579억원에서 20% 증가했다. 조선사 측은 “LNG 운반선 비중 확대, 환율 상승과 지속적인 원가절감 노력 등에 힘입어 실적 개선이 두드러졌다”고 밝혔다.

삼성중공업의 분기 손실 폭은 일회성 비용 등이 발생하면서 전년 대비 확대됐다. 삼성중공업은 올해 3분기 영업이익은 -1679억원으로 전년 -1102억원 대비 확대됐다고 밝혔다. 고정비 부담 879억원 외 임금협상 타결금과 임금인상 소급분 지급 등 일회성 비용 등이 발생한 게 실적에 영향을 미쳤다. 대우조선해양의 올해 3분기 영업이익 적자 폭은 해양플랜트 관련 손실로 더욱 확대된 것으로 나타났다.

대우조선해양의 3분기 실적은 매출액 9815억원, 영업이익 -6278억원, 당기순이익 -6466억원으로 각각 집계됐다. 매출액은 전년과 비교해 2.3% 증가한 반면, 영업이익 순이익은 적자 폭이 크게 확대됐다. 지난해 3분기 대우조선해양은 9597억원의 매출액과 -190억원 -545억원의 영업이익과 순이익을 각각 기록했다.

< 이경희 기자 최성훈 기자 홍광의 기자 >

많이 본 기사

- 물동량 4년 연속 신기록 전망에도 운임 흐름 불투명美 철도기업 합병 불발…규제당국 신청서 불승인“어렵고 까다로운 위험물 물류 함께 고민해요”동남아항로/ ‘중국 철강 수출제한 여파’ 새해 운임 내림세中 양푸항, 지난해 ‘컨’ 처리량 330만TEU…전년比 65%↑한러항로/ 러 연휴로 연초 물동량 부진프랑스 CMA CGM, 美동안-호주 컨테이너선항로 강화한중항로/ 2년 연속 물동량 신기록…지난해 357만TEU 달성컨운임지수 6주만에 1400선…남미서안 세자릿수로 추락한일항로/ 공급 축소해도 화물 채우기 쉽지 않아

- 중동항로/ 중국발 물량 꺾이자 한달새 운임 20%↓BDI 1999포인트…모든 선형서 상승세 '기지개 펴나'CJ대한통운, 설 앞두고 특별수송체제 돌입부산항만공사, 올해 직원 44명 채용…정규직 18명LNG-Fuelled Container Ships Sustain Alternative Fuel Share of Global O...K+N and SWISS Strengthen Partnership to Accelerate More Sustainable A...UPA, 日 국토교통성과 친환경선박연료 급유 협력 논의BPA, 항만 신기술 2건 해수부 ‘우수 물류신기술’ 지정삼성重, LNG운반선·에탄운반선등 5척 수주…1.3조 규모부음/ 한국도선사협회 정문수 전무 빙부상

스케줄 많이 검색한 항구

0/250

확인