2021-06-09 16:08

창간특집 기획취재/ 코로나發 해운호황 컨선서 벌크선까지 확산

유럽항로 운임 5배 폭등…한국조선 급증한 신조 물량 절반 독식

항만물동량 반등…물류기업도 실적 호조

2021년 상반기 세계 해운물류조선 시장은 신종 코로나바이러스 감염증(코로나19)가 불러온 호황으로 즐거운 비명을 질렀다. 지난해 하반기 컨테이너선에서 시작된 해운시장 호황은 올해 들어 벌크선까지 확장되는 모습이다. 특히 HMM은 1조원을 넘는 영업이익을 분기에 달성하는 등 해운 초호황기의 진면목을 보여줬다.

벌크선시장은 지난해에 비해 크게 개선됐다. 1~5월 평균 벌크선운임지수(BDI)는 지난해 587에서 올해 2112로 3.6배(260%) 폭등했다. 각 선형별 평균 운임은 최대 4배 이상 급등하는 모습을 보였다. 케이프사이즈 평균운임은 지난해 5116달러에서 2만3035달러로 4.5배 인상됐다. 파나막스와 수프라막스 평균운임도 각각 3.5배 상승한 1만9100달러대를 기록했다.

핸디사이즈 운임은 지난해 3875달러에서 올해 1만6327달러로 3배 이상 올랐다. 중국이 철광석과 곡물 수요를 크게 늘린 게 시장 상승의 배경이 됐다. 1~4월 넉 달간 중국의 철광석 수입량은 3억8197만5000t을 기록, 지난해 같은 기간의 3억5796만9000t에서 7% 늘어났다. 같은 기간 대두 수입량은 2450만6000t에서 2862만7000t으로 17% 늘어나며 두 자릿수 성장을 시현했다.

컨테이너선 시장은 선복난과 컨테이너장비 부족이 시간이 흐를수록 심화되는 등 사상 초유의 호황을 구가하고 있다. 상하이해운거래소에 따르면 올해 5개월 평균 상하이운임지수(SCFI)는 2899를 기록, 지난해 같은 기간의 899에서 3.2배 상승했다. 특히 상하이-북유럽항로 평균운임은 20피트 컨테이너(TEU) 기준 지난해 842달러에서 올해 4364달러로 5배 폭등했다.

지중해항로 평균 운임도 4.6배 인상되며 4427달러까지 치솟았다. 북미항로 운임은 2배 안팎으로 상승했다. 미서안항로 운임은 2.7배 오른 4255달러, 미동안항로 운임은 2배 오른 5460달러를 각각 기록했다. 특히 미동안항로 운임은 5월 말 현재 7633달러를 기록, 사상 최초로 7000달러를 돌파했다.

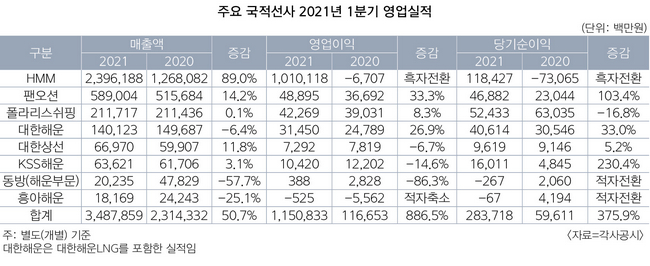

이 같은 시장 호황에 힘입어 올해 대형 국적선사들도 나란히 호성적을 내놨다. 1분기 영업실적을 발표한 8개선사 중 상위 4개 선사가 별도(개별) 기준으로 영업이익 개선을 신고했다. HMM은 올해 1분기에 매출액 2조3962억원, 영업이익 1조101억원, 순이익 1184억원을 각각 거뒀다. 회사 창립 이래 분기에 1조원을 넘어선 건 처음이다. 사상 최대치였던 지난해 영업이익이 1조원을 넘어서지 못했다는 점에서 올해 출발이 얼마나 대단한지 알 수 있다. 매출액도 2배 가까이 폭증했다. 팬오션 폴라리스쉬핑 대한해운도 각각 영업이익 성장을 냈다. 특히 팬오션과 대한해운은 두 자릿수 증가율을 거두며 벌크선 시장 호황의 단 열매를 수확했다.

반면 대한해운 자회사인 대한상선을 비롯해 가스선 전문선사인 KSS해운, 중량물선을 운영 중인 동방은 이익 감소를 맛봤다. KSS해운은 매출액에선 증가 곡선을 그렸지만 신조선 감가상각이 실적에 반영되면서 영업이익은 두 자릿수로 감소했다. 최근 장금상선에 화학제품운반사업까지 매각한 흥아해운은 영업이익은 적자를 줄이는 데 성공했지만 매출액과 순이익은 지난해보다 후진하는 모습을 보여줬다.

컨선시장 호황에 선사들 ‘역대급 실적’ 기록

글로벌 컨테이너선사들은 올해 1분기 코로나19 악재를 뚫고 일제히 ‘외형 성장’과 ‘수익 확보’라는 두 마리 토끼를 잡았다. 보복성 소비가 폭발하고 운임이 급등하면서 조 단위의 역대급 이익을 신고했다.

유럽에 본사를 둔 컨테이너선사들의 수익성은 크게 개선됐다. 머스크는 운임 상승효과를 톡톡히 누리며 올해 1분기 내실을 다지는 데 성공했다. AP묄러-머스크그룹은 영업보고서에서 1분기 해상운송 사업 부문은 영업이익 27억달러(약 3조원)를 거뒀다고 밝혔다. 영업이익은 전년 3억4800만달러 대비 9배 가까이 성장하며 역대 최대실적을 기록했다.

하파크로이트는 올해 1분기 영업이익 15억3900만달러(약 1조7000억원), 순이익 14억5100만달러(약 1조6000억원)를 각각 거뒀다. 영업이익은 전년 1분기 1억7600만달러에서 774% 증가한 실적을 신고했으며, 순이익도 지난해 1분기 2700만달러에서 5274% 폭증했다. 짐라인도 1분기 영업이익 6억8300만달러(약 7600억원), 순이익 5억9000만달러(약 6500억원)를 각각 달성했다. 영업이익은 전년 2500만달러 대비 27배 성장했으며, 순이익은 전년 -1200만달러에서 흑자 전환했다.

시황 호조에 힘입어 아시아계 선사들도 일제히 영업이익 개선에 성공했다. 일본 오션네트워크익스프레스(ONE)는 2021년 1~3월 순이익이 전년 -2700만달러에서 흑자 전환한 18억5800만달러(약 2조원)를 달성했다. 대만 선사들도 일제히 내실을 키우는 데 성공했다.

양밍해운의 영업이익은 전년 2억3300만대만달러에서 124배 폭증한 290억8700만대만달러(약 1조1700억원)를, 에버그린은 4억9600만대만달러에서 88배 증가한 439억8400만대만달러(약 1조7700억원)를, 완하이라인은 6억900만대만달러에서 28배 증가한 175억9700만대만달러(약 7100억원)를 기록했다.

이 밖에 중국 코스코는 1~3월 세 달 동안 영업이익 189억1200만위안(약 3조3100억원), 순이익 154억5200만위안(약 2조7000억원)을 냈다. 지난해 같은 기간의 8억4000만위안 2억9100만위안에 비해 각각 22배 53배 증가했다.

선사들 몸집키우기 돌입…컨선 발주 10년萊 최대전망

사상 최대 실적을 낸 선사들은 컨테이너선을 잇달아 발주하며 몸집 불리기에 나섰다. 컨테이너선 발주는 대부분 아시아에서 이뤄진 것으로 파악됐다. 4월 말까지 캐나다·홍콩 선주사인 시스팬은 전 세계에서 가장 많은 36척의 컨테이너선을 발주했다. 세계 최대 규모인 2만4000TEU급과 1만5000TEU급 선박 도입을 결정한 시스팬은 발주잔량을 37척으로 늘렸다.

대만계 선사들도 신조선 도입에 적극적이다. 완하이라인 에버그린은 각각 29척 20척의 컨테이너선 발주를 결정했는데 대부분을 우리나라 조선소에서 짓는다. 완하이라인은 1만3000TEU급 신조선 5척을 현대중공업에, 에버그린은 삼성중공업에 1만5000TEU급 20척 전량을 각각 발주했다.

4월 초까지 전 세계에서 발주한 컨테이너선은 134척으로 지난 한 해 기록한 126척을 이미 넘어섰다. 선형별로는 1만~1만3000TEU 사이인 뉴파나막스 79척, 4000TEU급 안팎의 파나막스 32척, 1000~2000TEU급 핸디사이즈 16척, 1만3000TEU급 이상인 초대형 컨테이너선(ULCV) 4척, 1000TEU급 이하인 피더막스 3척 등 총 134척이 발주됐다.

영국 해운조사기관인 베셀즈밸류는 해운시장에서 운임 상승이 계속될 경우 올해 신조 발주 전체 척수가 최근 10년 이래 최고치를 기록할 것으로 내다봤다. 2010년대 들어 가장 발주량이 많았던 2015년엔 228척 229만TEU를 기록한 바 있다. 컨테이너선 인도량은 2023년까지 3년간 300만TEU를 웃돌 전망이다. 베셀즈밸류는 올해 114만TEU에 이어 2022~2023년에 235만TEU 규모가 해운시장에 공급될 것으로 내다봤다.

2자물류기업, 외형·내실 모두 잡았다

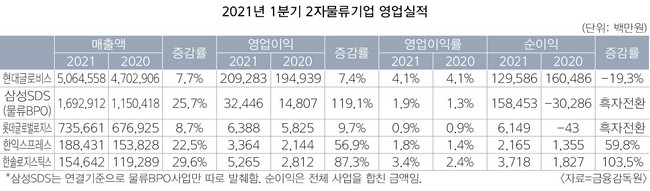

현대글로비스 삼성SDS(물류BPO) 등 국내 주요 2자물류기업 5개사가 올해 1분기 외형과 영업이익 모두 성장하며 호실적을 거뒀다. 5개사의 1분기 평균 영업이익률은 2.4%로 전년 동기보다 0.4%p(포인트) 올랐다. 삼성SDS 한익스프레스 한솔로지스틱스 등 3개사의 영업이익률은 각각 1.9% 1.8% 3.4%로 0.6%p 0.4%p 1.0%p 상승했다. 현대글로비스와 롯데글로벌로지스는 4.1% 0.9%로 전년과 동일했다.

현대글로비스는 1분기 매출액과 영업이익이 각각 5조646억원 2093억원으로 7.7% 7.4% 상승한 반면 순이익은 1296억원으로 19.3% 하락했다. 현대글로비스는 현대·기아차 등 자동차 물동량 증가세에 힘입어 매출과 영업이익이 늘어났다. 현대·기아차의 내수·수출 물량은 모두 81만2616대로 전년 같은 시기와 견줘 약 12만대 증가한 것으로 알려졌다. 영업이익률 또한 2자물류기업 5개사 중 최대치를 기록했다.

다만 순이익은 환율 하락에 따른 단기 수익성 부진으로 하락한 것으로 알려졌다. 업계 전문가들은 2분기 이후 안정적인 물동량 확보를 기반으로 반조립제품(CKD) 완성차해상운송(PCTC) 등의 사업이 계속 성장할 것으로 분석했다.

삼성SDS(물류BPO부문)는 글로벌 IT 제품의 물동량이 늘어나면서 영업이익이 전년 같은 시기보다 2배 가까이 증가했다. 이 기업의 매출액과 영업이익은 각각 1조6929억원 324억원으로 25.7% 119.1% 성장했다. 삼성SDS 측은 “2분기에는 자동차 원형 파우치 등 각종 전지의 공급 확대로 물동량 증가세에 이어져 전 사업 부문의 실적이 개선 될 것”이라고 전했다.

롯데글로벌로지스는 터미널 자동화 시설 설비 및 택배 분류인력 투입비용 등 일시적인 투자·인건비 부담에도 글로벌사업부문의 성장세에 힘입어 외형과 내실을 모두 다졌다. 이 기업의 매출액과 영업이익은 7357억원 64억원으로 각각 8.7% 9.7% 상승했다. 순이익도 61억원을 기록하며 흑자전환에 성공했다.

한익스프레스와 한솔로지스틱스는 매출액·영업이익·순이익이 모두 두자릿수 또는 세자릿수를 기록하며 괄목할 만한 성과를 거뒀다. 한익스프레스는 매출액 1884억원(22.5%) 영업이익 34억원(56.9%) 순이익 22억원(59.8%)으로 집계됐다. 이 기업은 화물운송, 국제물류 등의 사업 호조에 힘입어 수익성 개선에 성공했다.

한솔로지스틱스는 매출액 1546억원 영업이익 53억원 순이익 37억원으로 각각 29.6% 87.3% 103.5% 상승했다. 특히 순이익은 2자물류기업 5개사 중 유일하게 세 자릿수 증가율을 나타냈다. 한솔로지스틱스는 전 지역에 걸쳐 호실적을 기록한 가운데 재작년 설립된 헝가리 신규 법인의 성장세가 두드러졌다. 헝가리법인의 1분기 매출액은 13억원으로 집계됐다. 이 법인은 그간 삼성SDI가 최근 장비 발주에 따른 추가 투자가 본격화되면서 세간을 주목을 받아 왔다.

항만물류사, 해운시황 강세에 외형 확대

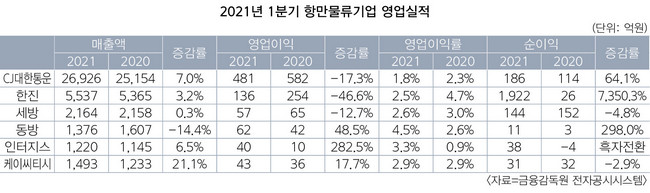

국내 주요 항만물류기업 6개사는 코로나19 사태에 따른 해운 시황 강세에 힘입어 올해 1분기 대체로 외형이 커졌다. 특히 수출입 물량과 해상운임이 증가한 게 주효했다는 분석이다. 6대 항만물류기업의 1분기 평균 영업이익률은 2.9%로 전년 같은 시기보다 0.2%p(포인트) 올랐다.

다만 동방과 인터지스를 뺀 나머지 4개사는 영업이익률이 저조했다. CJ대한통운 한진 세방은 각각 1.8% 2.5% 2.6%로 전년 동기 대비 0.5%p 2.2%p 0.4%p 하락했다. 동방과 인터지스는 4.5% 3.3%로 1.9%p 2.4%p 상승했으며 케이씨티씨는 전년과 동일했다.

CJ대한통운 한진 등 2개사는 외형 성장에도 택배사업 신규 투자에 인건비 부담까지 커져 영업이익이 감소했다. 택배 간선·도급, 분류인력투입 등 각종 비용 증가와 물류기지의 자동화 설비 및 전자상거래 사업 등 투자가 연달아 발생한 게 부정적인 영향을 끼쳤다. CJ대한통운 1분기 매출액은 전자상거래 성장, 항공 포워딩 물량 증가 등에 따른 글로벌 패밀리사 운영 정상화로 전년 동기 대비 7% 상승한 2조6926억원을 기록했다. 영업이익은 481억원으로 17.3% 하락한 반면 순이익은 186억원으로 64.1% 상승했다.

한진은 매출액과 영업이익이 각각 5537억원(3.2%) 136억원(-46.6%)으로 집계됐다. 순이익은 1922억원으로 전년 같은 시기보다 약 75배 대폭 올랐다. 매출액은 지속적인 택배 물동량 증가세에 힘입어 늘어났고, 영업이익은 택배 분류지원 인력 투입, 중대재해 예방을 위한 안전부문 투자 증가, 일부 파업 등의 이유로 부진했다. 순이익은 부산 범일동 부지 매각 대금이 반영돼 증가폭이 컸던 것으로 알려졌다.

한진 관계자는 “올해 1분기는 신규 투자 및 인건비 부담 등 비용 증가로 영업이익이 일시적으로 감소했다”며 “2분기 이후 택배 단가 인상 및 운영 효율화를 통해 실적이 개선될 것”이라고 예상했다.

세방은 외형이 커졌지만 내실을 다지는 데 실패했다. 세방의 매출액은 2164억원으로 0.3% 늘어난 반면 영업이익과 순이익은 각각 57억원 144억원으로 12.7% 4.8% 줄어 들었다. 반대로 동방은 외형이 축소됐지만 수익성 개선에 성공했다. 동방의 매출액은 1376억원으로 14.4% 후퇴했지만 영업이익과 순이익은 각각 62억원 11억원으로 48.5% 298% 성장했다.

인터지스는 주요 항만물류기업 재경 6개사 중 유일하게 외형과 내실을 모두 잡았다. 인터지스는 하역 등 전 사업 부문에서 호조세를 보이며 6.5% 상승한 1220억원을 기록했다. 영업이익은 40억원을 거두며 약 3.5배이상 올랐고 순이익은 38억원으로 흑자전환에 성공했다. 케이씨티시는 매출과 영업이익은 늘어났지만 순이익은 줄어들었다. 케이씨티시 매출액과 영업이익은 각각 1493억원 43억원으로 21.1% 17.7% 성장한 반면 순이익은 31억원으로 2.9% 후퇴했다.

세계 10대항만 1분기 물동량 반등…중국항만 강세

코로나19 장기화에도 세계 10대 항만의 올해 1분기 컨테이너 물동량은 작년과 달리 플러스 성장을 거뒀다. 이 중 상하이 닝보·저우산 선전 등 중국 주요 항만은 홍콩을 제외하고 모두 두 자릿수 물동량 증가세를 보이며 괄목할 만한 성과를 냈다. 다만 싱가포르 부산 홍콩 등 주요 환적항의 물동량 증가율은 평균 1% 미만으로 여타 다른 10대 항만에 비해 성장세가 저조했다. 그 결과 부산항과 홍콩항의 물동량 순위는 각각 7위 9위로 전년 동기 대비 3계단 1계단 떨어졌다.

각 항만 당국에 따르면 세계 10대 항만의 1분기 물동량은 20피트 컨테이너(TEU) 기준 6454만개로 전년 5675만TEU 대비 13.7% 증가했다. 1위 상하이항은 올 1분기 물동량 1134TEU를 처리하며 전년 동기 대비 21.5% 늘어났다. 2위 싱가포르항은 0.3% 증가한 931만TEU로 집계됐다. 3위 닝보·저우산항은 769만TEU로 25% 상승했다.

선전항은 10대 항만 중 가장 높은 성장세를 보이며, 작년보다 한 단계 오른 4위를 기록했다. 이 항만의 물동량은 722만TEU로 35.5% 상승했다. 나란히 같은 순위를 기록한 5위 칭다오항과 광저우항은 모두 555만TEU씩 소화하며 각각 10.1% 17.1% 증가했다. 이어 7위 부산항 552만TEU(0.7%) 톈진항 447만TEU(20.5%) 홍콩항 418만TEU(1.0%) 로테르담항 371만TEU(4.5%)로 집계됐다.

우리나라 주요 컨테이너항만이 취급한 1분기 컨테이너 물동량은 729만TEU로 1.3% 증가했다. 항만별로 부산항은 환적물량 부진에 0.1% 하락한 552만4000TEU를 처리했다. 인천항은 중국행 공컨테이너 수출 호재에 힘입어 18.2% 상승한 82만7000TEU로 집계됐다. 광양항은 49만9000TEU로 전년 같은 시기보다 10.3% 후퇴했다.

‘전세계 선박발주량 절반 독식’ 韓조선 세계 1위

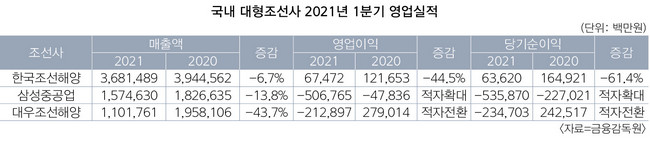

해운시장의 역대급 호황에 대형조선 ‘빅3’로 불리는 현대중공업 삼성중공업 대우조선해양도 올해 1분기 즐거운 비명을 질렀다. 대형조선사들은 1분기 쾌조의 스타트를 끊었다.

조선 빅3 중에서 수주 규모가 가장 큰 현대중공업은 3개월 동안 55억달러 규모의 수주고를 올렸다. 올해 수주 목표액인 149억달러의 약 37%를 달성했으며, 전년과 비교해 1046% 폭증한 수주고를 올렸다. 같은 기간 삼성중공업은 수주액 51억달러를 신고했다. 1분기 만에 연간 목표(78억달러)의 65%를 달성했다. 대우조선해양은 올 1분기 17억9000만달러 규모의 일감을 확보했다. 현대중공업 삼성중공업과 비교하면 상대적으로 적은 규모의 수주량이지만 전년 대비 347%의 증가율을 보였다.

대형조선사들의 수주 호조에 한국조선은 올 1분기 세계 1위에 올랐다. 이 기간 세계 선박 발주량은 전년 대비 2.6배(158%) 폭증한 1024만CGT로 집계됐다. 한국 조선은 세 달 동안 컨테이너선 LNG선 등의 고부가선종을 앞세워 전 세계 선박 발주량 중 절반인 532만CGT를 수주했다. 전년 동기 55만CGT의 10배에 육박하는 일감을 따냈으며, 2008년 646만CGT 이후 13년 만에 최대 규모다. 수주액도 10배 가까이 증가한 119억달러(약 13조4000억원)를 기록했다. 중국은 426만CGT의 수주량으로 2위에 자리했으며, 일본은 35만CGT로 3위를 기록했다.

다만 조선사들은 과거 부진했던 선박 수주와 원자재 가격의 급격한 상승, 일회성 손실 등의 여파로 외형 내실 모두 동반 부진에 빠졌다. 한국조선해양은 올해 1분기 영업이익이 전년 대비 두 자릿수 감소한 것으로 나타났다. 영업이익은 1년 전 1217억원에 견줘 44.5% 급감한 675억원으로 부진했으며, 순이익도 1649억원과 비교해 61.4% 급감한 636억원에 그쳤다.

삼성중공업은 적자 수렁에서 헤어나오지 못했다. 삼성중공업은 1분기 영업이익이 -5068억원으로 전년 동기 -478억원 대비 적자 폭이 대폭 확대됐다. 순이익도 -5359억원으로 지난해 1분기 -2270억원에서 두 배 이상 손실이 커졌다. 삼성중공업은 “영업이익 적자는 강재가 인상에 따른 원가 상승과 공사손실 충당금 및 고정비 부담, 재고자산인 드릴선 5척에 대한 평가손실 등을 반영한 결과”라고 설명했다.

대우조선해양도 1분기에 영업손실을 냈다. 수주 감소에 따른 고정비 부담과 원자재 가격 상승 등이 원인으로 지목됐다. 대우조선해양은 1~3월 세 달간 연결 기준으로 영업손실 2129억원, 당기순손실 2347억원을 각각 기록했다. 1년 전에 견줘 영업이익 순이익은 적자전환했다. 지난해 같은 기간 영업이익은 2790억원, 순이익은 2425억원이었다.

< 이경희 기자·최성훈 기자·홍광의 기자 >

많이 본 기사

- “미중 입항세 유예로 국적선사 경쟁력 제고 놓쳐”HMM, 4번째 9000TEU급 신조 컨선 부산-남미동안항로 취항신선대감만터미널·부산신항만·경북항운노조 항만안전대상 영예‘남미 30%대 껑충’ 컨운임지수 2주만에 1400선 회복벌크선시장, 철광석 수요 활황에 선복 부족 이어져팬스타그룹 2500t급 연안유람선 부산서 첫 뱃고동부산항만공사, 스마트항만 기술혁신포럼 개최中 시안-체코 프라하 정기화물열차 운행 개시대만 3대 선사 3분기에 영업익 1.7조 합작KMI, 부산국제금융진흥원과 해양수도 금융전략 논의

- 부산신항 비엔씨티, 김장김치 1100박스·700만원 기탁HD현대, 디지털·AI 앞세워 2030년 ‘매출 100兆’ 목표 제시박정석 한국해운협회장, 명예 해기사·1급항해사 위촉인천공항공사–항공대, 공항직원 전문교육 확대 나선다조선기자재연구원, 산업혁신기술지원플랫폼 사업성과·과제 공유건강칼럼/ COPD 환자, 추우면 ‘숨’이 힘겹다!BPA, 환적모니터링시스템 포트아이 16일 先배포중국유럽정기화물열차 누적 운행횟수 12만회 돌파인사/ 해양수산부IPA, 인항고·인천해사고에 장학금 2000만원 전달

0/250

확인