2024-09-04 09:10

‘세계 100대 항만 순위’ 부산 제자리 vs 인천·광양 상승

글로벌 성장률 둔화…북미항만 중심 역성장 시현

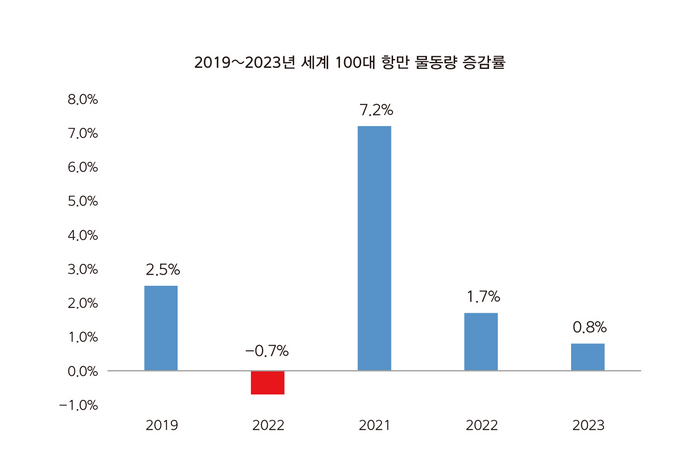

지난해 전 세계 컨테이너 항만은 2년 연속 물동량 증가세를 보이며 코로나19 팬데믹 여파를 벗어났다. 다만 세계 소비시장이 위축되면서 성장률은 급격히 둔화됐다. 그런 가운데 중국과 중동 항만이 10위권에 자리 잡으며 지속 성장하는 모양새다.

로이즈리스트에 따르면 지난해 세계 100대 컨테이너 항만의 물동량은 6억9030만TEU를 기록, 7억TEU에 근접한 것으로 나타났다. 전년(6억8520만TEU) 대비 0.8% 성장했지만 증가율 폭은 전년(1.7%)보다 0.9%p 둔화됐다. 이 가운데 상위 10개 항만은 2억8160만TEU를 처리했다. 전년 2억7230만TEU에 비해 3.4% 증가한 기록이다.

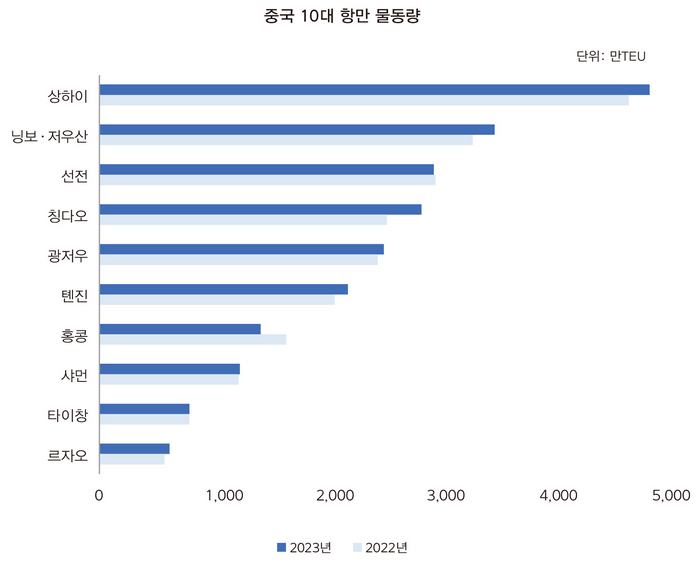

10대 항만에 속한 중국의 7개 항만은 홍콩과 선전을 제외하고 물동량 성장세를 나타냈다. 이들은 1년 전(1억9890만TEU)에 비해 3.1% 증가한 2억510만TEU의 물동량을 기록했다. 100대 항만으로 범위를 넓히면 중국은 25곳에 이름을 올렸다. 전년과 달리 하이커우가 순위에서 탈락했지만 양푸와 산터우가 새로 들어왔다. 2023년 한 해 이들 항만이 처리한 총 화물은 2억8510만TEU로, 전체 물동량의 41.3%를 차지했다. 전년(2억7550TEU)보다 3.5% 더 처리했다.

18개의 중국 항만은 물동량 상승곡선을 그렸다. 특히 중국 정부의 대규모 투자가 이뤄진 친저우 둥관 자싱 3개 항만은 각각 14.9% 14.4% 19.3%로 두 자릿수 성장률을 기록했다. 반면 선전(-0.5%) 홍콩(-13.7%) 탕산(-37.4%) 난퉁(-8.8%) 취안저우(-8.2%) 진저우(-1.9%) 산터우(-0.4%) 등 7개 중국 항만은 마이너스 성장했다. 탕산은 물동량이 3분의 1 이상 급감하면서 지난해 가장 큰 물동량 감소를 기록한 항구가 됐다.

비서구권서 10대 항만 싹쓸이

10대 항만은 새롭게 10위권에 들어선 두바이와 한 계단 내려온 홍콩을 제외하고는 전년과 같은 순위를 유지했다. 네덜란드의 로테르담은 7% 마이너스 성장하며 10대 항만에서 밀려났다. 이로써 비서구권 지역 항만이 열 개 자리를 모두 차지하게 됐다.

1위 상하이항은 꾸준히 증가세를 이어갔다. 지난해 4920만TEU의 물동량을 기록하며 4900만TEU 고지를 넘었다. 7위인 국내 부산항에 비해 두 배가 넘는 성적을 거둔 셈이다. 상하이는 교통 재정비와 배후지 화물이 추가되면서 성장했다. 내륙 항로를 따라 피더선과 바지선이 화물을 옮기면서 항만 물동량에 힘을 실었다. 이 같은 환적 물동량은 상하이 전체 물동량의 58%를 차지했다. 지난 2021~2022년 비중(49.3% 53.5%)보다 늘었다.

상하이국제항만그룹(SIPG)은 장자강 우후 우한 주장 등 양쯔강 유역의 항구와 점진적으로 공급 동맹을 결성하고 일부 터미널을 통합한 것으로 알려졌다. 이 항만은 올해 홍해 사태라는 혼란에 직면해서도 1~5월 동안 전년 동기 대비 4.5% 증가한 물동량을 기록해 지속 성장 가능성을 알렸다.

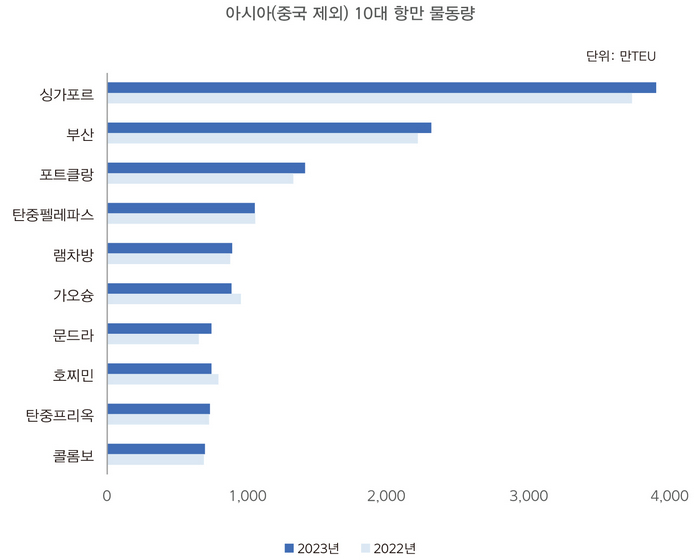

싱가포르항은 2위를 사수하며 세계 최대 환적 허브항의 위상을 재확인했다. 이 항만이 지난해 처리한 물동량은 전년 대비 4.6% 증가한 3901만TEU다. 지난해 처음으로 입출항 선박이 30억t(총톤수)을 넘었다. 싱가포르해양항만청은 2040년까지 항만 확장 공사를 마치고 세계 최대 완전자동화 컨테이너부두를 만들 계획이라고 밝혔다. 3위 닝보·저우산 또한 물동량 3530만TEU를 기록, 6%에 가까운 상승세를 보이며 3대 항만 자리를 공고히 했다.

이어 4위 선전(2990만TEU) 5위 칭다오(2880만TEU) 6위 광저우(2540만TEU) 순이었다. 중국 남부에 위치한 선전은 순위를 유지했지만 전년보다 0.5% 감소, 연간 3000만TEU 밑으로 다시 내려왔다. 코로나 당시 감소세를 딛고 반등한 중국 동부·북부 지역의 경쟁 항만과 대조를 이뤘다. 반면 칭다오항은 물동량이 전년 대비 12.1% 증가해 중국 주요 항만 가운데 가장 높은 성장률을 기록했다. 이 항만은 지난 한 해 동북아시아의 주요 허브항으로 발돋움하고자 신항로 개설과 동맹 구축, 공급망 조정 등에 힘을 쏟았다.

7위 부산(2300만TEU) 8위 톈진(2220만TEU)은 각각 4.4% 5.5% 증가, 전년과 동일하게 순위를 이었다. 중동의 두바이(제벨알리항)는 비석유 무역에 집중하려는 전략이 결실을 맺으며 9위로 안착했다. 이 항만은 1년 전보다 3.6% 늘어난 1450만TEU를 기록했다.

홍콩은 10위에 머물렀지만 13.7% 마이너스 성장했다. 1440만TEU의 물동량을 기록하면서 2년 사이 5분의 1로 감소했다. 최근 중국에서 직접 선적하는 물량이 늘면서 홍콩항의 강점인 환적 사업에 타격을 입었다. 외신은 중국 정부가 중국 본토 항만에 인센티브를 제공한 것이 주요하게 작용했다고 평가했다. 한편, 전년도에 10위였던 유럽 최대의 컨테이너항 로테르담은 2계단 하락, 12위가 됐다. 유럽 소비 수요가 약화되고 러시아 무역량이 부재하면서 어려움을 겪었다.

아시아 성장세 vs 북미 두자릿수 역성장

100대 항만을 지역별로 보면 아시아 지역이 48곳을 차지했다. 이 가운데 중국은 25개, 중국 제외 아시아 국가는 23개 항만을 순위에 올렸다. 북미 지중해 지역이 각각 12곳을 차지했고, 북유럽 9곳, 중동 8곳, 중남미 7곳 순으로 이어졌다. 아프리카와 오세아니아는 동일하게 2개 항만이 올랐다.

아시아 항만의 화물 처리 실적은 총 4억6880만TEU를 기록했다. 중국을 제외하고도 아시아 11개국은 1억8380만TEU를 처리, 전년에 견줘 2.1% 성장했다. 팬데믹 여파에서 벗어난 모양새다. 특히 아시아 3대 환적 허브항인 싱가포르 부산 포트클랑은 각각 4.6% 4.4% 6.4% 증가하면서 물동량 감소세를 반전시켰다. 다만 이 지역은 서구권 주요 경제국들의 수요 약화에 영향을 받아 성장률 자체는 둔화한 형태를 띠었다.

인도의 문드라항은 아시아에서 가장 큰 성장률을 보였다. 전년 대비 13.8% 급증해 740만TEU를 달성했다. 자와할랄네루항(640만TEU) 또한 중국 제외 10위권에는 들지 못했지만 물동량이 6.6% 증가하며 인도 항만의 성장을 뒷받침했다.

우리나라 3대 항만은 순위는 지켰지만 화물 처리량에서 명암이 엇갈렸다. 부산항은 1년 전보다 물동량이 4.4% 늘어 자리를 유지했고, 인천항은 9.7% 늘어 9계단 상승한 반면, 광양항은 순위로는 1계단 올랐지만 실제 물동량은 0.3% 소폭 감소했다.

부산항과 인천항은 수출입 물량 강세와 신규 컨테이너 항로 유치 등에 힘입어 사상 최대 실적을 달성했다. 부산항(7위)은 세계 경제의 불확실성이 완화되면서 물동량 또한 돌아왔다. 지난 2022년 중국의 코로나 봉쇄 정책과 글로벌 경제 둔화가 마이너스 성장(-2.8%)을 야기했으나 지난해에는 플러스로 돌아섰다. 인천항(57위)은 중고차 수출이 컨테이너로 이뤄지면서 물동량 증가를 이끌었다. 이 항만은 지난해 8개 신규 항로를 개설한 데 이어 올해 5개를 추가해 성장 동력을 더한다는 방침이다.

광양항(95위)은 전년도 순위에 이어 지난해도 90위권에 안착했다. 환적 물량이 10% 급감해 전체 물동량에도 영향을 미쳤다. 다만 올해(2024년) 4월 처리량이 24% 급증하는 등 실적이 호전되고 있어 고무적이다. 중남미와 유럽행 신규 노선을 유치해 환적 물량 또한 증가한 것으로 나타났다.

아시아 지역과 반대로, 북미의 12개 항만은 물동량 5270만TEU를 기록하면서 전 세계에서 가장 크게 역성장했다. 미 동안, 서안, 걸프 연안의 주요 항만에서 모두 화물 처리량이 줄어 전년(5970만TEU) 대비 11.7% 감소했다. 두 자릿수 감소율을 맛본 지역은 북미가 유일하다.

또한 지난해 물동량 감소 상위 항만 10곳 중 6곳이 북미 지역이었다. 뉴욕·뉴저지 서배너 로스앤젤레스 롱비치 벤쿠버 시애틀·터코마 등은 각각 17.7% 16.4% 12.9% 12.2% 12.1% 12.1% 마이너스 성장을 기록했다. 북미에서 유일하게 실적을 개선한 항만은 멕시코의 만사니요항(6.5%)으로, 이곳은 중국 제조기업의 니어쇼링 추세가 항만 전체의 물동량을 주도했다. (해사물류통계 ‘2023년 세계 100대 항만 컨테이너 처리량’ 참조)

< 박한솔 기자 hsolpark@ksg.co.kr >

많이 본 기사

- 물동량 4년 연속 신기록 전망에도 운임 흐름 불투명美 철도기업 합병 불발…규제당국 신청서 불승인“어렵고 까다로운 위험물 물류 함께 고민해요”동남아항로/ ‘중국 철강 수출제한 여파’ 새해 운임 내림세中 양푸항, 지난해 ‘컨’ 처리량 330만TEU…전년比 65%↑한러항로/ 러 연휴로 연초 물동량 부진프랑스 CMA CGM, 美동안-호주 컨테이너선항로 강화한중항로/ 2년 연속 물동량 신기록…지난해 357만TEU 달성컨운임지수 6주만에 1400선…남미서안 세자릿수로 추락한일항로/ 공급 축소해도 화물 채우기 쉽지 않아

- 중동항로/ 중국발 물량 꺾이자 한달새 운임 20%↓BDI 1999포인트…모든 선형서 상승세 '기지개 펴나'CJ대한통운, 설 앞두고 특별수송체제 돌입부산항만공사, 올해 직원 44명 채용…정규직 18명LNG-Fuelled Container Ships Sustain Alternative Fuel Share of Global O...K+N and SWISS Strengthen Partnership to Accelerate More Sustainable A...UPA, 日 국토교통성과 친환경선박연료 급유 협력 논의BPA, 항만 신기술 2건 해수부 ‘우수 물류신기술’ 지정삼성重, LNG운반선·에탄운반선등 5척 수주…1.3조 규모부음/ 한국도선사협회 정문수 전무 빙부상

스케줄 많이 검색한 항구

0/250

확인