2018-12-04 10:08

대-중소 물류기업 간 얼라이언스 기반 해외진출 활성화

이헌수 편집위원 (한국물류산업정책연구원장, 항공대 교수)

우리 기업들의 해외진출 및 물동량의 해외유출이 가속화됨에 따라 경쟁이 치열해지고 있는 물류산업의 여러 문제점들을 극복할 수 있는 가장 근본적인 대안이 해외시장 개척 및 진출 확대라고 할 수 있으나, 우리 물류기업 특히 중소물류기업의 해외시장 진출은 한국과 현지국 간의 국제운송을 담당하고 진출 기업을 위한 부분적인 물류서비스를 제공하는 수준을 크게 벗어나지 못하고 있다.

물류기업 특히 중소 물류기업들이 해외시장에 진출해 본격적인 현지 물류 및 SCM 지원 서비스를 제공하려면 개별기업 차원에서는 투자 및 비용의 부담이 클 뿐 아니라 새로운 시장의 개척과 관련된 불확실성으로 인해 다양한 리스크에 직면할 수 있다. 따라서 물류기업 간 특히 대-중소 물류기업 간 얼라이언스를 통해 각종 투자, 비용 및 위험을 분배하고 커버해야 하는 방대한 지역 및 통합 물류서비스와 관련한 요구에 대응하는 것이 해외시장 진출전략의 대안이 될 수 있다.

물류기업 간 얼라이언스 목적 및 주요 전략

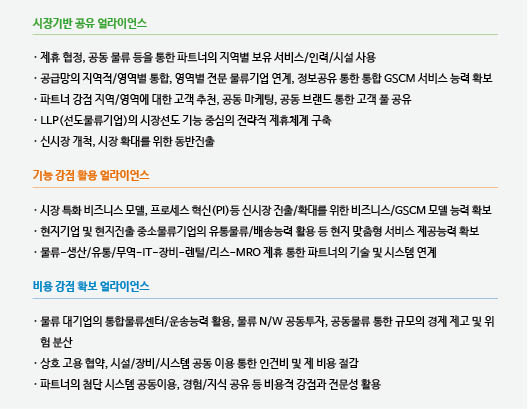

대-중소 물류기업 얼라이언스 모델의 추진 목적은 크게 시장기반 공유, 기능강점 활용, 비용강점 확보로 분류할 수 있으며 목적과 주요 전략 체계는 아래와 같다.

해외시장 진출을 위한 물류기업 간의 얼라이언스는 아직 본격적인 추진이 이루어지지 못하고 있으나 다양한 전문성을 가진 여러 물류기업이 참여하는 체계화된 제휴 형태로 발전돼 나가야 한다. 특히 베트남, 태국과 같이 지역이 넓고 인프라 구축이 미흡한 시장에 대해 물류 서비스를 공급할 네트워크를 개별기업 차원에서 구축 운영하는 것은 규모의 경제 및 안정적 가동률 확보 등의 측면에서 채산성을 확보하기 어려울 것이다.

베트남 시장에서의 얼라이언스

베트남의 경우 진출 물류기업들이 단순히 한국-베트남, 중국-베트남 간의 운송 뿐 아니라 본격적인 3PL 및 SCM 서비스를 제공할 수 있기 위해서는 물류 거점 및 네트워크의 구축이 핵심전제가 된다. 이러한 거점시설은 베트남이 미얀마-태국-캄보디아-베트남-인도네시아-중국-한국을 다양하게 연결하는 중심축에 위치하고 있으므로, 단순 물류 거점이 아니라 ICD(내륙물류기지) 기능을 통해 동아시아 공급망 허브 역할을 수행할 수 있어야 한다. 따라서 [전자, 의류, 봉제, 유통기업 등 동남아 GSCM 및 호치민 인근 물량이 많은 화주기업]-[부지제공, CFS 허가, 철송 유치 등과 관련한 역할을 할 수 있는, 베트남 정부와 연결된, MIPEC 등 현지 개발기업]-[Amata, Hepza 등 현지 산업단지 개발기관/기업]-[항만공사 등 ICD 개발 및 투자 기관]-[일양, LTM 등 물류 장비 및 솔루션 기업]-[ICD 및 물류 거점 운영 물류대기업]-[포워더, 보관, 운송 등 중소물류기업] 간 공동물류센터 구축은 얼라이언스 모델의 가장 기본적인 출발점이 된다.

전자와 함께 베트남 진출 우리 기업의 가장 큰 부분을 차지하는 의류 및 봉제산업의 경우 조달물류는 원단업체에서 완제품 물류는 글로벌 바이어에 의해서 의사결정이 이루어지므로 실제 SCM에 참여하는 부분은 제한적이다. 그러나 바이어들이 원하는 수준의 대폭 단축된 리드타임과 비용에 맞추기 위해서는 벤더들과 직접 거래 및 협업을 하는 의류/봉제 제조업체가 SCM의 주도적인 역할을 해야 한다. 이는 바이어들도 공감할 것이므로 이 제조업체와 이들의 GSCM을 담당하는 물류업체가 통합 GSCM 시스템을 갖추고 벤더들을 관리할 때 보다 더욱 효율적으로 할 수 있다는 것을 보여줄 수 있어야 한다.

이는 개별 물류기업 차원에서 수행하기는 어려우며 [(풍국(가방), 한솔(의류) 등 베트남 및 동아시아 소재 제조기업]-[한국, 중국, 베트남, 타이완 등에서 공급하는 중소 공급업체]-[Li&Fung이 수행하고 있는 것과 같은 계약 생산자 기능 및 통합 GSCM 기능 수행이 가능한 물류 대기업]-[호치민, 하노이 등에 위치한 내륙 물류 거점을 운영하는 물류 대기업]-[이러한 기업들의 동아시아 네트워크에 대한 가시성을 제공할 수 있는 물류정보, 각 공급국의 국내 집하, 포워딩, 현지운송 등을 담당하는 물류 중소기업]-[한진, Roadsun 등 베트남-캄보디아-미얀마 간 C-B 트러킹 업체] 간의 얼라이언스 모델을 활용할 수 있다.

휴대폰의 글로벌 매출 관련 불확실성, 대규모 생산시설의 인도 건설 추진 등으로 인한 전자 물량 감소 우려와 베트남 정부 및 우리 자동차 산업의 베트남 투자 의지 등으로 인해 베트남 진출 우리 물류기업들의 관심 대상이 자동차 물류로 확대되고 있다.

따라서 [현대자동차]-[베트남 현대탄콩 조립공장]-[베트남 기아 타코 조립공장-자회사인 출라이 로지스틱스]-[베트남 빈패스트 조립공장-자회사인 빈 로지스틱스]-[한국/중국/베트남/해외 소재 공급업체]-[글로비스]-[지역별 및 공급망 단계별 전문 중소 물류기업]-[베트남-중국, 베트남-태국 연계 C-B 트러킹 업체]-[APL 등 중국/한국-베트남 간 해상운송 업체] 간의 얼라이언스 모델의 개발이 필요하다.

이 모델의 핵심성공요인으로는 닌빈 현대탄콩 제2 KD 공장 양산체계 확립, Chu Lai 산업단지의 타코-기아차 복합공장단지 조성, 이를 활용한 ASEAN 시장에 대한 성공적인 공략 및 이에 기반한 규모의 경제를 확보할 수 있는 물량 확보 등이 포함되며 리스크 요인으로는 자동차 산업에서의 ASEAN 경제협력 효과가 본격화될 향후 2-3년 내에 베트남에서의 자동차 생산기반이 구축될 수 있을 것인지에 대한 불확실성 등이 포함된다.

태국 시장에서의 얼라이언스

태국의 경우도 방대한 시장지역을 가지고 있으나 인프라 및 산업 발전이 방콕-라용 등에 집중돼 있으므로 효율적인 물류서비스 제공에 어려움이 있다. 따라서 물류 거점을 공유함을 통해 투자 소요 및 리스크를 최소화하는 가운데 방콕, 촌부리, 라용 등 우리 기업의 진출이 상대적으로 많이 이루어진 지역 뿐 아니라 미얀마, 라오스, 캄보디아 국경을 포함한 전국을 대상으로 하는 서비스 제공이 보다 용이해진다.

또한 태국은 아직 우리 화주 및 물류기업의 진출이 상대적으로 미흡한 만큼 타겟 지역별로 차별화된 지역특화 N/W 얼라이언스 모델의 구축이 필요하다. 한국기업들의 진출이 가장 활발하고 태국정부가 EEC(East Economic Corridor) 개발정책을 강력하게 추진하고 있으며, 램차방항이 있는 촌부리 지역 그리고 방콕항이 있으며 각 지역 ICD와 연계되는 방콕 지역 등의 순서로 지역에 특화된 얼라이언스 모델이 구축될 수 있다. 우리 기업의 진출이 많고 캄보디아와 연결되는 방콕-촌부리-라용-파타야-Trat SEZ(Special Economy Zone) 지역은 전자, 자동차, 화학, 첨단산업 중심으로 특화하고, Tak SEZ, 치앙라이, Natha 지역은 저비용 추구 산업 중심으로 특화하는 얼라이언스 모델 등의 개발이 가능하다.

물류 얼라이언스 활성화 방안

첫째, 글로벌 공동물류 얼라이언스 기반이 구축돼야 한다. 이를 위해서는 국내외 참여업체 간 지식, 기술, 그리고 경험의 공유가 가능한 플랫폼 구축, 국가별 및 국가간 시장에서의 공동물류 서비스의 통합 기준 설정, 다양한 화물의 혼재가 가능한 복합운송 기반 글로벌 통합 물류공급망 구축, 새로운 국제시장 진입을 위한 부문별 전문기업 및 전문가들의 통합 활용, 해외시장에서의 공동브랜드 참여업체 지원을 위한 해외마케팅, 물류공동화, 글로벌 물류 활동의 조정 및 통제 기능 확립이 이루어져야 한다.

둘째, 화주기업의 해외시장 진출 시 각종 투자, 비용, 그리고 위험의 분배와 제공해야 하는 지역 및 서비스 범위와 관련한 요구의 증가문제를 해결할 수 있도록 화주-물류 얼라이언스의 해외시장 동반진출이 이루어질 수 있도록 노력해야 한다.

셋째, 구성원들의 만족도와 신뢰를 제고하기 위한 다양한 내부 마케팅 활동, 글로벌 얼라이언스 효과에 대한 확신이 적은 참여업체들의 적극적인 참여를 유도하기 위한 공정한 성과평가 시스템의 구축 및 성과측정 등을 통해 얼라이언스 참여기업의 적극적인 참여 촉진 및 참여기업 확대를 유도해야 한다.

넷째, 물류 얼라이언스 및 참여기업의 해외사업 대응능력을 강화해야 한다. 참여업체의 대부분을 차지하는 중소물류기업의 글로벌 경쟁력 확보수준이 미흡하므로 이의 제고를 위한 체계적인 지원이 필요하며 현지 물류시설에 대한 개별기업 차원의 투자타당성 확보가 어려우므로 물류 얼라이언스가 참여기업의 시설들을 효과적으로 공유할 뿐 아니라 더 나아가 공동물류센터 및 통합물류네트워크를 구축해야 한다.

< 물류와 경영 >

많이 본 기사

- 오션얼라이언스, 7개 부산항 뱃길 가동…유럽 직항로 철수해양진흥공사, 블룸버그와 해상공급망 불확실성 진단지난해 中 시안-유럽 정기화물열차 6037회 운행…21%↑중동·호주 1000弗 붕괴…컨운임지수 1300선으로 밀려나배에서 육상같은 인터넷 속도 즐긴다상하이 5500만·싱가포르 4400만…나란히 350만TEU 성장폴라리스쉬핑, 스타링크 도입 마무리…스마트해운 시동퀴네앤드나겔, 獨 프랑크푸르트공항 화물시설 임대계약 체결울산항만공사, 저속운항 참여 선박 입출항료 감면율 10% 상향마스오토·현대모비스·롯데글로벌로지스·LX판토스, 美 자율주행 화물...

- HD현대마린솔루션, 지난해 영업익 3501억…전년比 29%↑LX판토스, 서울대어린이병원 후원 ‘10년’한진, 월드비전과 ‘사랑의 도시락’ 캠페인 전개아워박스, 생명 잇는 헌혈캠페인 진행대만 완하이라인, 日 오사카 C9터미널 임차HD현대삼호, 화물탱크 부양방지기술 적용한 LPG운반선 인도부산세관, 원산지검증 지원사업 시행…최대 200만원 지원IPA, 올해 첫 대형 크루즈선 입항 맞아 기관장 주재 현장점검BPA, 디지털 플랫폼 ‘체인포털’ 세계정부정상회의서 수상삼성重, 중동시장 공략…카타르 조선소와 선박 개조사업 협력

스케줄 많이 검색한 항구

0/250

확인